A jogi személyek nyereségadója

A nyereségadó-kötelezett, aki az év folyamán kezdte végezni tevékenységét, köteles adóbevallást tenni, legkésőbb az illetékes szervnél történt nyilvántartásba vételt követő 15 napon belül.

Adóvallomásában az adókötelezett megadja jövedelme, kiadásai és nyeresége becslését arra az adóperiódusra vonatkozóan, amely a hónap 15-ik napjáig bejegyzett adóköteles esetében azzal a hónappal kezdődik, amelyben bejegyezték, a hónap 16-ik napjától a hónap végéig bejegyzett adóköteles vonatkozásában viszont az első következő hónaptól. Adóvallomásában a kötelezett elszámolja a nyereségadó havi előlegét is.

A jogi személyek nyereségadójának elszámolása azon kötelezettek esetében, akik 2013-ban gazdálkodtak

A 2013-as különbözet fizetése és a 2014-es évre vonatkozó nyereségadó-előleg fizetése a jogi személyek esetében

A jogi személyek kötelesek az adóhatóságnál (adóigazgatóság, szerbül: Poreska uprava) benyújtani az adóbevallást, az adómérleget és más olyan dokumentációt, amelyet az illetékes szerv megkövetel összhangban az adóeljárást és adónyilvántartást szabályozó előírásokkal, mégpedig 2014. június 29-ig (annak a periódusnak a leteltétől számított 180 napon belül, amelyre az adóbevallás vonatkozik).

Az adóperiódus, amelyre a nyereségadót elszámolják, a gazdálkodási év (szerbül: poslovna godina).

A gazdálkodási év a naptári év, kivéve, ha a tevékenység végzésének beszüntetése, vagy kezdése az esztendő folyamán történik, beleértve a státusbeli változásokat, valamint a csődeljárás és a felszámolási eljárás kezdetét is.

A jogi személyek nyereségadójáról szóló törvény (az SZK Hivatalos Közlönye, 25/2001, 80/2002, 80/2002 – második törvény, 43/2003, 84/2004, 18/2010, 101/2011, 119/2012, 47/2013 és 108/2013)rendelkezései értelmében az adókötelezett adóbevallásában köteles maga elszámolni a nyereségadót arra a periódusra, amelyre az adóvallomás vonatkozik, esetünkben most a 2013-as évre (a végső évi adókötelezettséget), és meghatározni a 2014-es esztendőre az adóelőleg összegét.

Az adóalapot az adómérlegben állapítják meg: PB-1 nyomtatvány, az adókötelességet pedig az adóbevallásban: PDP nyomtatvány (űrlap). A jogi személyek nyereségadójának adókulcsa 15 %.

Amennyiben az adókötelezett előleg formájában a 2013-as évre kevesebb adót fizetett be, mint amennyit köteles lett volna befizetni az elszámolt adóvallomás szerint megállapított kötelezettség alapján, a különbséget köteles legkésőbb az adóvallomás benyújtásáig befizetni.

Amennyiben az adóalany előleg formájában a 2013-as évre több adót fizetett be mint ami kötelessége lett volna az adóbevallás alapján történt elszámolás szerint, a befizetett többletet a következő periódusra szóló előlegként számolják el, vagy pedig a kötelezett kérésére visszafizetik. Az ilyen jellegű igénylést írásos formában az illetékes adóhatóságnál kell benyújtani.

Mivel az adóbevallás és az adómérleg benyújtásának határidejét 2014. június 29-ig kitolták, az adókötelezettek valószínűleg különböző hónapokban nyújtják majd be az előírt nyomtatványokat. Azok az adóalanyok, akik többletfizetésben vannak, abban érdekeltek, hogy előbb átadják adóvallomásukat.

A nyereségadó havi előlegét az előző hónapra vonatkozóan a hónap 15-ik napjáig kell befizetni.

Az adóalany a havi előlegeket (összhangban a 2013-as évre vonatkozó adóbevallással) arra a hónapra fizeti be, amelyben az adóvallomást benyújtotta, mégpedig a rákövetkező hónap első napjától kezdve ahhoz a hónaphoz viszonyítva, amelyben az adóvallomást benyújtotta.

Véleményünk szerint azok az adóalanyok (adókötelezettek), akik a 2013-as évre vonatkozó adóvallomásaikat 2014 márciusában nyújtják be, az előleg új összegét először 2014. április 15-ig fizetik be, éspedig 2014. március hónapra.

A 2013-as évre benyújtott adóbevallás alapján történő havi előleg fizetésének kezdetéig az adóalany a folyó 2014-es esztendőben olyan összegű havi előleget fizet, amely megfelel az előző adóperiódus utolsó hónapjában befizetett előleg összegének.

A havi előleg fizetésének kezdetekor - a 2013-as évre vonatkozó benyújtott adóbevallás alapján – ennek az előlegnek az összegét felfelé vagy lefelé korrigálják oly módon, hogy a folyó év kezdetétől, illetve a folyó adóperiódus kezdetétől számítva az összesen befizetett előlegek olyan összeget érjenek el, mintha az előleg fizetése a 2013-as évre vonatkozó adóbevallással összhangban történt volna.

Az SZK Hivatalos Közlönyének 20/14-es és 24/14-es számaiban tették közzé az alábbi szabályzatokat, amelyeket a jogi személyek 2013-ra vonatkozó nyereségadójának megállapításakor alkalmaznak:

- Szabályzat az adómérleg tartalmáról és egyéb, a jogi személyek nyereségadójának megállapítása szempontjából jelentős kérdésekről;

- Szabályzat az adóbevallás tartalmáról a jogi személyek nyereségadójának elszámolásakor.

A nyereségadó elszámolásához az adóbevallást a PDP nyomtatványok kell benyújtani – adóbevallás a jogi személyek nyereségadójának előleg szerinti – végleges megállapítására (szerbül: Poreska prijava za akontaciono – konačno utvrđivanje poreza na dobit pravnih lica.)

PDP nyomtatványon adóbevallást a következő nyereségadó-kötelezett jogi személyek nyújtanak be:

- gazdasági társaságok, illetve vállalat;

- egyéb jogi személy, amely nyereségszerzés céljából végzendő tevékenység végzése érdekében jött létre;

- szövetkezet.

A 2013-as esztendőben utoljára valósítható meg (érvényesíthető) az adóhitelre vonatkozó jog a saját tevékenységbe történt beruházás (befektetés) alapján (alapeszközökbe és fejlesztésbe – nem anyagi jellegű beruházás).

A 2013-as évben és a korábbi években ki nem használt adóhiteleket az adóalanyok az adóhitelre való jog érvényesítésének évétől számított 10 éves határidő lejártáig használhatják ki.

A 2014-es évre vonatkozó nyereségadó-előleg összegének megállapításakor figyelembe kell venni a jogi személy méret szerint kategorizálását, illetve besorolását. A számvevőségről szóló új törvény (az SZK Hivatalos Közlönye, 62/2013-as szám) értelmében a besorolást a jogi személy végzi, önállóan a 2013-as esztendőre vonatkozó pénzügyi jelentés összeállításakor, és a kapott adatokat felhasználja a 2014-re vonatkozó nyereségadó-előleg megállapításánál. A mikro- és kis gazdasági társaságok a 2014-re elszámolt adót 70 %-kal, míg a közepes és nagy gazdasági társaságok 33 %-kal csökkenthetik.

Lényeges újdonság, amelyet a jogi személyek nyereségadójáról szóló törvény 67-ik szakaszának 1. bekezdése ír elő, hogy a havi előleg összegének magasságát az adózás alá eső nyereség alapján határozzák meg, amely nem tartalmazza a 2013-as adóbevallásban kimutatott tőkenyereséget és veszteséget (szerbül: kapitalni dobitak i gubitak).

A 2014-es évre vonatkozó nyereségadó-előleg havi összegének változása

Miután az adóalany benyújtotta az illetékes adóhatóságnál az adómérleget és az adóbevallást, amelyben elszámolta a 2013-as évre vonatkozó adót, továbbá a 2014-es adóelőleg havi összegét is meghatározta, amennyiben a folyó évben jelentős változások állnának be az adóalany gazdálkodásában, változnának az adóeszközök (szerbül: poreski instrumenti), vagy egyéb körülmények lennének lényeges hatással a havi adóelőleg összegére, az adóalany adóbevallást nyújthat be adómérleggel, amelyekben kimutatja a havi adóelőleg összege és elszámolásának megváltoztatására jelentős hatást gyakorló adatokat, mégpedig legkésőbb 30 nappal annak az adóperiódusnak a lejárta után, amelyre vonatkozóan az adómérleget összeállította. Az adóalany megkezdheti az előleg fizetését összhangban az újonnan benyújtott adóvallomással arra a hónapra, amelyben az adóbevallást benyújtotta, mégpedig a következő hónap első napjától kezdve az adóvallomás benyújtásának hónapjához képest.

Tranzakciók kapcsolt személyekkel

Az adóalany, akinek (amelynek) kapcsolt személlyel van bonyolított tranzakciója, összhangban a jogi személyek nyereségadójáról szóló törvény rendelkezéseivel (az SZK Hivatalos Közlönye, 25/2001, 80/2002, 80/2002 – másik törvény, 43/2003, 84/2004, 18/2010, 101/2011, 119/2012, 47/2013 és 108/2013), köteles a kapcsolt személyek közötti tranzakciókat e törvény értelmében külön kimutatni adómérlegében, és az adómérleghez mellékelnie kell a megfelelő dokumentációt.

A jogi személyek nyereségadójáról szóló törvény 59-ik szakaszában előírták, hogy ki tekinthető az adókötelezettel (adóalannyal) kapcsolt személynek, éspedig:

„Transzferárnak számít az ár, amely eszközök tranzakciója kapcsán, vagy kapcsolt személyek közötti kötelezettségek létrehozásával keletkezik.

Az adóalannyal (össze)kapcsolt személynek tekinthető az a természetes, vagy jogi személy, akinek (amelynek) az adóalannyal kialakult kapcsolatában fennáll a lehetősége a gazdálkodással kapcsolatos döntéshozatal ellenőrzésére, vagy arra való jelentősebb ráhatásra.

A részvények illetve részesedés legalább 25 %-nak közvetett, vagy közvetlen birtoklása esetén tekinthető úgy, hogy fennáll az adóalany ellenőrzésének lehetősége.

Jelentős ráhatás lehetősége áll fenn a gazdálkodással kapcsolatos döntések vonatkozásában az említett törvényszakasz 3-ik bekezdésében említett eseten kívül akkor is, ha a személy közvetve vagy közvetlenül rendelkezik a szavazatok legalább 25 %-ával az adóalany igazgatási szerveiben.

Az adóalannyal kapcsolatos (kapcsolatban álló) személynek számít még az a jogi személy is, amelyben – ugyanúgy, mint az adóalanynál -, ugyanazok a természetes vagy jogi személyek vesznek részt közvetve vagy közvetlenül az irányításban (vezetésben, igazgatásban), ellenőrzésben, vagy tőkerészesedésben oly módon, ahogyan azt ennek a törvényszakasznak a 3-ik és 4-ik bekezdése részletezi.

Az adóalannyal kapcsolatban álló személynek számítanak még a házastárs vagy élettárs, az utódok, illetve leszármazottak, fogadott (nevelt) gyermekek és azok leszármazottai, a szülők, örökbe fogadók, fivérek és nővérek és azok leszármazottai, nagyapák és nagymamák és azok leszármazottai, továbbá a házastárs vagy élettárs fivérei, nővérei és szülei, valamint azok a személyek, akik oly módon állnak kapcsolatban az adóalannyal, ahogyan azt ennek a törvényszakasznak a 3-ik és 4-ik szakasza részletezi.

Az ezen szakasz 2-ik – 6-ik bekezdésétől eltérően az adóalannyal kapcsolatban álló személynek tekinthető minden nem rezidens jogi személy is más preferenciális adórendszerű jogszolgáltatásból.”

Rövid formájú jelentés a transzferárakról

Arról, hogy az adóalany mely tranzakciókról adhat be az illetékes adóhatóságnak rövid formájú jelentést a transzferárakról a transzferárak részletes tanulmánya helyett, a Vállalkozói Tájékoztató 2014. februári 1. számában írtunk.

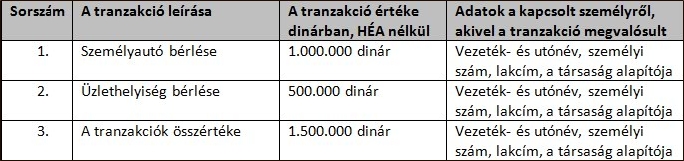

Jelentést rövid formában – kivéve a hiteleket és kölcsönöket -, 2013-ra vonatkozóan a jogi személyek az egy kapcsolt személlyel lebonyolított egyszeri tranzakciók kapcsán nyújthatnak be, amelynek értéke nem éri el a 8.000.000 dinárt, ahogy az egy kapcsolt személlyel 2013-ban megvalósított tranzakciók esetében is, amennyiben azok összértéke nem haladja meg a 8.000.000 dinárt.

A folytatásban íme a rövidített formájú jelentés egy példája:

A társaság megnevezése:

A társaság székhelye:

Adóazonosító szám:

Törzsszám (nyilvántartási szám):

JELENTÉS A TRANSZFERÁRAKRÓL

rövidített formában

a kapcsolt személyekkel bonyolított tranzakciókról

a 2013. január 1. és 2013. december 31. közötti periódusban

Kelt, dátum: …………… P.H. Felelős személy: ……………

Az újonnan alapított vállalkozók (vállalkozások)

Mivel az adóbevallás és az adómérleg benyújtásának végső határideje a vállalkozók számára 2014. március 17. volt, a Vállalkozói Tájékoztatónak ebben a részében arról a vállalkozóról (az önálló tevékenységből megvalósított jövedelem kötelezettje) írunk, aki az év folyamán (év közben) kezdi meg az önálló tevékenység végzését.

Az a vállalkozó, aki évközben kezdi meg önálló tevékenységének végzését, köteles adóvallomást benyújtani, amelyben becslést ad jövedelméről és kiadásairól, továbbá forgalmáról az első gazdálkodási év végéig, a havi adóelőleg összegéről, valamint arról a döntéséről, hogy személyes keresetet fizet ki az illetékes szervnél történt bejegyzés napjától számítva legkésőbb 15 napon belül.

Új adóbevallási nyomtatványokat írtak elő a vállalkozók számára a polgárok jövedelmi adójának megállapítására szolgáló adóbevallási nyomtatványokról szóló szabályzat módosításairól és változásairól szóló szabályzatban, amely az SZK Hivatalos Közlönyének 24/14-es számában 2014. február 28-án jelent meg, és a megjelenést követő napon lépett hatályba:

- PPDG-1P – Adóbevallás az önálló tevékenységből származó jövedelem adóelőlege-végleges adója meghatározására (azoknak az adóalanyoknak az esetében, akik átalányadózással fizetik adójukat)

- PPDG-1S – Adóbevallás az önálló tevékenységből származó jövedelem adóelőlege-végleges adója és a kötelező társadalombiztosítási járulék meghatározására (azon adóalanyok esetében, akik adójukat önadózás formájában határozzák meg).

Olvasói hozzászólások

Ehhez a bejegyzéshez még senki nem szólt hozzá. Legyen Ön az első aki megosztja véleményét!

Új hozzászólás